ストックマーケットレポート・サンプル 2017.12.30号

* サンプルとして、冒頭の約1ページ分を掲載しております。

1:2017年を振り返って

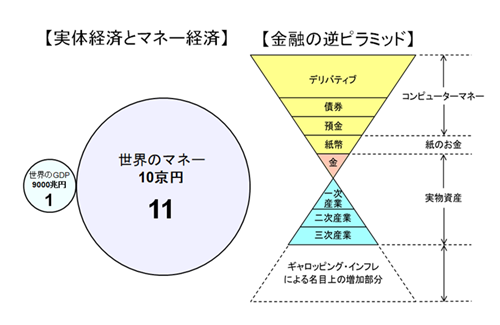

「2017年の特徴」としては「金融メルトダウン(炉心溶融)」の「さらなる進展」が指摘できるようです。つまり、今までの推移としましては、「GFC(世界的な金融大混乱)」と呼ばれる「2007年のサブプライム問題」や「2008年のリーマンショック」の前後に、「デリバティブ(金融派生商品)の残高減少」、すなわち、「金融のメルトダウン」が始まったものと考えられるわけです。具体的には、下記の「金融の逆ピラミッド」で「デリバティブのバブル崩壊」が発生し、また、「金融システムの崩壊危機」が高まった結果として、「日米欧の金融当局者」が、「量的緩和(QE)」と呼ばれる「中央銀行による国債の大量買い付け」を実施せざるを得なかったわけです。

より詳しく申し上げますと、「デリバティブ残高の減少」を、そのまま放置すると「世界的な大恐慌」に発展する恐れがあり、そのために、「日米欧の先進各国」は、協調して「金利」を急低下させるとともに、「中央銀行の資金で、国債の大量買い付けを実施した」という状況でもありました。別の言葉では、「金融のメルトダウン」が、「債券」の部分に進展したわけですが、この結果として発生した現象が、下記の「米国30年国債価格」に代表される「世界的な国債バブル」だったわけです。

つまり、「日米欧の政府と中央銀行」が一体となり、いわゆる「リフレーション(通貨の大膨張)政策」を実施したわけですが、具体的には、「中央銀行の資産を大膨張させ、国債を買い付ける方法」でもありました。その結果として、「2016年7月」に「国債バブルのピーク」を付けたわけですが、この過程で発生した現象は、人類史上初めての「マイナス金利」でもありました。別の言葉では、「国債価格」を「異常な高値」まで買い上げた結果として、「お金を借りた人が金利を受け取り、お金を貸した人が金利を支払う」という「本末転倒した現象」が発生したわけです。